Macroampliación de capital del Banco Popular: 2.500 millones de euros

El banco teme nuevas provisiones por el ladrillo de hasta 4.700 millones de euros La operación, vía derechos y con descuento, aumentará en un 33% el número de acciones de la compañía

Banco Popular ha anunciado esta mañana a la CNMV una gran ampliación de capital, valorada en 2.500 millones de euros. La operación, que aumentará en un 33% el número de acciones en circulación, se realizará mediante la emisión de derechos de suscripción a favor de los actuales accionistas: a cada acción del Popular le corresponderá un derecho, y por cada 14 derechos se podrán recibir 13 acciones nuevas.

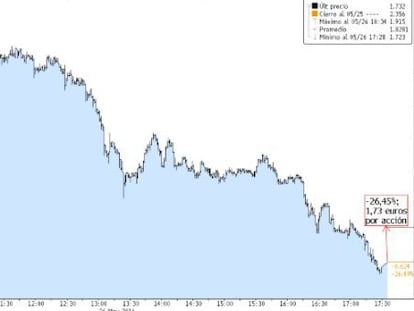

Es la segunda gran ampliación de Popular en pocos años. La entidad ya amplió capital en 2012 por otros 2.500 millones. El precio de suscripción será de 1,25 euros (0,5 euros de nominal y 0,75 de prima de emisión), frente a los 2,356 de cierre del miércoles, es decir, un descuento de casi el 50% que se reflejará, como sucede en estos casos, en el precio de mercado del derecho. La acción ha arrancado con fuertes ventas en la Bolsa, reduciendo sustancialmente este descuento.

El objetivo de la medida es, según ha explicado el propio banco, "fortalecer el balance y mejorar los índices de rentabilidad, solvencia y calidad de activos". La entidad añade que dispondrá así de "un mayor margen de maniobra frente a requerimientos regulatorios futuros y frente a la posibilidad de que se materialicen determinadas incertidumbres".

Dichas incertidumbres podrían dar lugar a provisiones por unos 4.700 millones de euros, principalmente en crédito e inmuebles, explica la entidad en la presentación a analistas, y podrían dar lugar a pérdidas cobtables. "Esta situación produciría pérdidas contables en el ejercicio que quedarían cubiertas por el aumento de capital".

La entidad, asimismo, asegura en su presentación a inversores que "espera" en tener un nivel de reservas suficiente para pagar los cupones de laa emisiones de cocos de 2013 y 2015. En esta emisión, de 1.250 millones de euros, los pagos de intereses (un 7%) pueden ser suspendidos a voluntad del emisor.

Así, el banco tiene como objetivo que este colchón de capital le permita acelerar la desinversión en el negocio inmobiliario: 15.000 millones menos entre 2016 y 2018 es la pretensión de la firma presidida por Ángel Ron, una reducción del 45%.

El banco aspira a, después de provisiones, terminar el año 2016 con un ratio de capital fully loaded del 10,8%, el mismo con el que cerró el primer trimestre del año teniendo en cuenta la adquisición del negocio de tarjetas de Barclays (el dato reportado fue del 11,1%). Llegaría al 12% en 2018. Además, prevé potencial de mejora en las calificaciones crediticias que permitirían rebajar el coste de captación de recursos mayoristas, reduciendo 40 puntos básicos el coste del riesgo.

El coordinador principal de la operación es UBS y el colocador, Goldman Sachs. La firma no ha informado de las fechas; en total se colocarán 2.004 millones de acciones nuevas.

- Dividendos

La situación de la firma puede llevar a la suspensión temporal del dividendo. En la nota de hoy señala que si se materializan las nuevas provisiones por activos ligados al ladrillo y la entidad entra en pérdidas, debería suspender el dividendo. El objetivo, en todo caso, sería retomar los pagos (en acciones y en efectivo) tan pronto como la firma volviera a resultados positivos en 2017, y abonar en 2018 un pay out del 40%, en efectivo.

Sobre la firma