Así afecta el pulso de las divisas a las empresas del Ibex 35

Cotizadas como Santander, Telefónica, Inditex o Sabadell se ven afectados por el dólar, el euro, la libra, el peso mexicano o el real brasileño

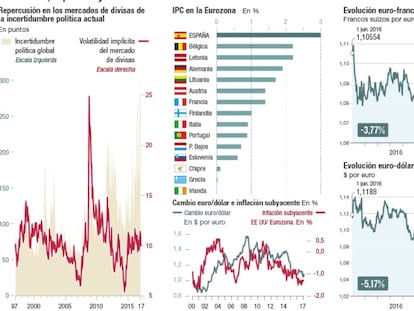

La tensión en el mercado de divisas vuelve a estar en el aire. La llegada de Donald Trump a la Casa Blanca y sus críticas a China, Japón y Alemania por ganar competitividad a costa de la supuesta manipulación de sus monedas han devuelto al primer plano una contienda –siempre encubierta– que ya se contemplaba hace años, cuando los bancos centrales comenzaron con sus políticas de expansión cuantitativa para impulsar el crecimiento. Pese a que las políticas prometidas por Trump y las subidas de tipos de la Reserva Federal alimentan la fortaleza del dólar, al presidente de Estados Unidos no le interesa una apreciación de su moneda. Y, según Manuel Ortiz-Olave, analista de divisas de Monex Europe, “Trump es ahora el gran protagonista en los cruces del dólar contra sus grandes pares, y no tiene miras a la hora de atacar a los bancos centrales o a los países a los que acusa de dañar al billete verde”.

Así, aunque el Fondo Monetario Internacional señala que es “prematuro” hablar de guerra de divisas, la batalla podría desatarse en cualquier momento. “Trump es una bomba de relojería y quiere debilitar el dólar,” sostiene Ortiz-Olave, que cree que los mercados están volcados con un dólar fuerte aunque augura una caída frente al euro en el medio plazo, también por la posibilidad cada vez más real de que el Banco Central Europeo retire estímulos y suba tipos. Por su parte, Ebury apuesta por la igualdad entre el euro y el dólar en el primer semestre por las presiones de la política.

Así, las empresas expuestas a las divisas deben prepararse para un posible escenario beligerante y mucha incertidumbre, como en el caso de la libra, una vez que Reino Unido se separe definitivamente de la Unión Europea.

Santander

Ser el banco español más internacional tiene múltiples ventajas. A diferencia de CaixaBank, Popular y Bankia, la entidad que preside Ana Botín no depende de la economía nacional casi al 100%. La mala noticia en tiempos de zozobra en el mundo de las divisas es que el 21% de sus beneficios provengan de Brasil; el 20% de Reino Unido,y el 8% de México. Es decir, el 49% de la última línea de sus resultados proviene de países en los que Banco Santander ha sufrido por los tipos de cambio. Sus ingresos fuera del área de la moneda única tienen que transformarse en euros, con el problema que esto conlleva. Pese a todo, su beneficio neto en 2016 fue de 6.204 millones de euros, un 4% superior al del año anterior. El efecto negativo de las divisas se aprecia bien en los resultados antes de impuestos. Si no hubiera habido movimientos en las divisas, hubieran subido un 11,7%. Las previsiones de beneficios para este año apuntan a un beneficio atribuible de 6.603 millones de euros, un 6,% más, según el consenso del mercado recopilado por Bloomberg. Pero el montante será finalmente superior si la libra se recupera frente al euro, como apuntan los expertos.

Los expertos prevén una recuperación de la libra frente al euro dado que “los niveles a los que cotiza actualmente son insosteniblemente bajos”, señalan en Ebury

Telefónica

La operadora, con negocios en Reino Unido y Latinoamérica, ha sufrido la variación de las divisas por varios frentes, y en los nueve primeros meses de 2016 el impacto negativo en los resultados ascendió a 3.920 millones de euros, reduciéndose notablemente en el tercer trimestre, hasta 761 millones, una vez recogido el histórico hundimiento de la libra tras la votación a favor del brexit en junio y gracias a la apreciación en el periodo del real brasileño frente al euro. Pero la compañía se enfrenta ahora a varios riesgos. “La libra tiene un potencial alcista fuerte dados sus niveles históricamente bajos, aunque la perspectiva sigue siendo incierta por el dilema al que se enfrenta el Banco de Inglaterra: contrarrestar la inflación subiendo tipos o mantener el estímulo a la economía”, opina Ortiz-Olave. De Reino Unido proceden alrededor del 15% de los ingresos de Telefónica. Por otro lado, el real brasileño podría debilitarse si el Banco de Brasil baja los tipos.

Inditex

Presente en más de 90 países, el principal riesgo para los márgenes del gigante textil son la debilidad de las divisas de México, Rusia, China y Turquía. Precisamente, el peso mexicano acumula una agresiva depreciación, sobre todo ante las amenazas comerciales de Trump. Sin embargo, desde Monex Europe, Manuel Ortiz-Olave comenta que en las últimas semanas el enfoque proteccionista de Trump se ha disipado “y la guerra de divisas entre EE UU y México es claramente favorable para el peso”, que estima que podría estar infravalorado hasta un 30%. Explica que “Trump ha intentado en más de una ocasión derribar al dólar verbalmente, mientras que el Banco de México ha intervenido para detener la depreciación del peso”. México ha sido uno de los pocos países emergentes en subir tipos en 2016, lo que sugiere que el peso tiene aún más recorrido alcista este año.

IAG

El hólding de Iberia, BA, Vueling y Aer Lingus concentra el 36% de sus ingresos en Reino Unido, y EE UU aporta otro 15%. Esta dependencia del mercado británico juega en contra si la economía del país se resiente y si la libra sigue depreciándose. Otro frente para IAG es la regulación que Bruselas podría imponer a las aerolíneas británicas una vez que Reino Unido salga de la UE.

El peso mexicano podría estar infravalorado un 30% por el crudo y Trump, creen en Monex Europe

BBVA

La filial mexicana de BBVA, Bancomer, es una pieza clave en los resultados del grupo. Supuso un margen de intereses de 5.126 millones el año pasado, de un total de 17.059 millones, y una contribución de 1.980 millones al beneficio del grupo. Es decir, la porción de la última cuenta de resultados en pesos, que cotizan ahora en mínimos históricos frente al euro, supuso el 57% del beneficio neto. Sus negocios en Turquía sumaron 599 millones de euros al resultado, el 17,7%. Ambas divisas han sufrido en los últimos tiempos y BBVA, pese a que utilizó coberturas sobre los resultados de 2016 y las tiene previstas para los de este ejercicio en un 50% para México y en 70% para Turquía, reconoce que el efecto del tipo de cambio tuvo un efecto negativo de 502 millones en el beneficio atribuido de 2016.

Arcelor y Acerinox

El principal fabricante de acero del mundo, ArcelorMittal, logró unos resultados positivos en 2016 por encima de las previsiones gracias al aumento del precio de las materias primas, y de cara a 2017 las expectativas son favorables en la demanda, especialmente en EE UU y Brasil, a lo que se une “que el momento del negocio parece positivo en todos los frentes con los precios del acero y el mineral de hierro subiendo”, según Banco Sabadell. Con todo, uno de los principales riesgos que pueden afectar al valor es su exposición a divisas en Europa, Brasil y América del Norte.

Por su parte, Acerinox sería una de las principales beneficiadas de un euro débil, dado que más del 60% de sus ventas son en dólares. Pero Ortiz-Olave prevé que el cruce euro-dólar se mantenga en un rango muy definido de entre 1,05 y 1,16.

Abertis

El grupo de concesiones de autopistas obtiene alrededor de un tercio de sus ingresos fuera de la zona euro. En países de Latinoamérica, como Chile, Brasil y Puerto Rico. Abertis señala en su informe de resultados de los nueve primeros meses del año pasado que redujo por el efecto de las divisas los ingresos y el beneficio bruto de explotación (ebitda) consolidados del grupo en €143 millones (de un total de 3.612 millones) y €66 millones (2.407 en total), respectivamente.

Sabadell

El banco que preside Josep Oliú comenzó su internacionalización con la adquisición del británico TSB en marzo de 2015. Entonces, el riesgo del brexit era un mero fantasma y Sabadell crecía a golpe de talonario en el país de la City. El margen de intereses de la entidad adquirida sumó el año pasado 1.051 millones de euros (de un total de 3.838 millones) lo que supuso un alza del 19,8% respecto al año pasado. Si el tipo de cambio de la libra no hubiera cambiado, esa línea de la cuenta de resultados, que muestra esencialmente el diferencial que gana la entidad entre el interés al que presta el dinero y lo que paga por obtener la liquidez, habría subido un 21,9%. Con todo, la compra de la entidad británica ha supuesto una potente inyección al beneficio neto de la entidad de origen catalán, pues TSBganó un 44% más hasta alcanzar los 127,8 millones de euros.

Grifols

Los expertos de Banco Sabadell estiman que la exposición al dólar del fabricante de hemoderivados es el 70% de las ventas y el 80% de los costes hasta llegar al beneficio bruto de explotación (ebitda). Así, Felipe Echevarría señala que “una revalorización del dólar frente al euro del 1% tiene un impacto positivo en ingresos del 0,7% y del 0,5% en ebitda”. Es cierto que Grifols tiene una parte muy importante de su deuda en dólares, de forma que el efecto se ve compensado parcialmente en la cuenta de resultados, con unos gastos financieros más reducidos.

Iberdrola

La utility presentará sus cuentas de 2016 el 22 de febrero, pero las de cierre de septiembre ya revelan los problemas que le han causado las divisas a sus beneficios. Iberdrola logró el 16,7% de su beneficio bruto de explotación en Reino Unido; el 15,2% en Estados Unidos; el 5,5% en México, y el 2,6% en Brasil. Esta línea de la cuenta de resultados subió un 4,2%, pero sin el efecto divisa el crecimiento habría sido del 6,7%. Iberdrola sale fortalecida si las divisas en las que opera suben frente al euro, justo al contrario de lo que ha ocurrido. “La devaluación de la libra no se ha visto compensada por el dólar”, señala la compañía.

Elena bernardo, de Monex Europe: “Ahorramos al cliente del 1% al 3% en elcambio de las divisas”

Con 20 años de trayectoria profesional, Elena Bernardo, directora en España de Monex Europe, el mayor bróker de divisas en el Viejo Continente, es una apasionada de su misión: llevar a las compañías de la mano y ejercer casi de directora financiera en lo referido al mundo de las divisas. Pilota la oficina en España, con 12 personas a su cargo, desde marzo de 2012. Afirma que sus servicios ofrecen ahorros a las empresas entre el 1% y el 3% en el cambio de divisas. Desde su desembarco en España, donde fueron pioneros, la firma ha multiplicado por cinco su volumen de negocio.

P ¿Qué ofrece Monex que no tenga un gran banco tradicional?

R. Ayudamos a las empresas a hacer transacciones internacionales con la diferencia de que nosotros no cobramos comisión y con tipos de cambio muy competitivos. La banca clásica tiene un abanico tan amplio de productos que no está especializada en divisas. Nuestra labor es ayudar al director financiero quitarle trabajo: estamos pendientes de cuándo y cómo cerrar las operaciones.

P ¿Qué empresas utilizan este tipo de servicios en España?

R.Trabajamos principalmente con empresas del Ibex, que son las que nos han recomendado, pero también estamos al servicio de compañías medianas, que tienen un importe notable en importación y exportación.

P ¿Qué ahorro supone utilizar un intermediario especializado?

R. Hemos calculado que nuestros clientes ahorran entre un 1% y un 3% en el cambio de divisas. Contribuimos de forma decisiva a mejorar los beneficios de las empresas. Ofrecemos servicios de contado y también de derivados.

P El grupo es de origen mexicano, ¿Trump es una amenaza?

R.Yo veo el lado positivo; hay muchas oportunidades para México y podemos diversificar nuestros negocios con otros países, como China o España.

Más información

Archivado En

- Dólar

- Brexit

- Libra esterlina

- Euro

- Euroescepticismo

- Referéndum UE

- Mercado divisas

- Zona euro

- Elecciones europeas

- Unión política europea

- Reino Unido

- Referéndum

- Moneda

- Elecciones

- Dinero

- Economía europea

- Medios de pago

- Ideologías

- Unión Europea

- Mercados financieros

- Europa

- Organizaciones internacionales

- Economía

- Relaciones exteriores

- Política