MásMóvil acelera en su camino hacia la Bolsa

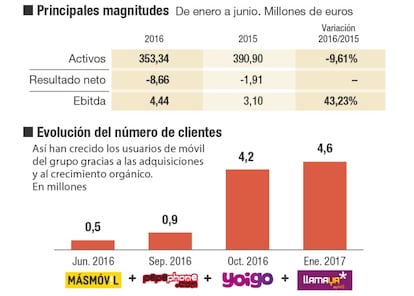

La empresa de telecomunicaciones, nacida en 1997, pasó de tener medio millón de clientes de telefonía móvil a superar los 4,6 millones en la actualidad.

El año 2016 fue un año vertiginoso por MásMóvil. La empresa de telecomunicaciones, nacida en 1997, pasó de tener medio millón de clientes de telefonía móvil a superar los 4,6 millones en la actualidad y convertirse en el cuarto operador móvil en España, tras Movistar, Orange y Vodafone.

La teleco llevó a cabo en 2016 dos importantes operaciones corporativas.

La compañía presidida por Meinrad Spenger adquirió Pepephone en septiembre de 2016 por 158 millones de euros. Un mes más tarde, MásMóvil completó una nueva compra: el 100% de Xfera Móvil, matriz de Yoigo, por 612 millones. “MásMóvil ha tenido un notable crecimiento con las múltiples adquisiciones en los últimos 24 meses, pasando de ser una compañía modesta a un verdadero operador convergente”, señala un informe del equipo de analistas de Barclays.

Para llevar a cabo estas absorciones, el operador tuvo que realizar una ampliación de capital de 160 millones mediante el mecanismo de colocación acelerada entre inversores institucionales y cualificados. Entre ellos, figuran algunas de las grandes familias españolas como los Ybarra Careaga, que posee un 17,1% del capital a través de la sociedad Onchena; los Domínguez, propietarios del grupo Mayoral, y los Del Pino, a través de las sicavs Allocation, Chart Inversiones y Match Ten. Otros accionistas destacados son el fondo de capital riesgo Providence, que llegó al 18% del capital en la ampliación, y la gestora Fidelity, que posee el 0,68%.

Desde que se produjera la compra de Yoigo, la cotización en el Mercado Alternativo Bursátil (MAB) parece no tener freno. “Esa operación es lo que claramente cambió el perfil de MásMóvil y los inversores están incorporando este nuevo perfil, con la expectativas de ganancias adicionales por las sinergias resultantes de las compras”, explica Nuno Matias, analista de Haitong.

En lo que va de año los títulos se han revalorizado un 14,66%. El último despegue lo ha tenido esta semana, tras anunciar el pasado 31 de enero la compra del operador móvil virtual LlamaYa. La compañía cotiza en estos momentos en máximos históricos. El lunes superó por primera vez los 29 euros y el viernes cerró en 30,50 euros. “El comportamiento en Bolsa en el último año refleja la nueva dimensión del grupo, tras la adquisición de Pepephone y Yoigo”, afirma Alejandro Refojo, experto de Intermoney.

Los analistas que siguen a este valor en Bloomberg tienen confianza en la compañía. Las cinco casas de análisis recomiendan comprar títulos, en una horquilla de precio objetivo que va desde los 26 euros de GVC Gaesco Beka hasta los 39,10 de Haitong. Barclays otorga un precio objetivo de 33 euros en su informe Mas opportunities. Este documento explica que MásMóvil tiene nuevas opciones de crecimiento gracias al acceso a la fibra óptica. El banco británico estima que la compañía registrará en 2017 unos ingresos de 1.129 millones de euros, con un ebitda de 141 millones y un margen del 12,5%.

“El valor deberá seguir comportándose bien, ya que el proceso de integración de las compañías adquiridas está solamente en su fase inicial. Una vez se produzcan las sinergias, habrá ganancias en cuota de mercado, lo que deberá permitir que el valor continúe con un buen desarrollo”, señala Matias.

La compañía superó en septiembre el requisito de los 500 millones de euros de capitalización bursátil, en la que deberá permanecer seis meses para poder cambiar del MAB a la Bolsa. MásMóvil ya ha llegado a los 600 millones de valor. Los planes de la empresa pasan por dar este salto en 2017, antes del verano, tras haberlo retrasado en multitud de ocasiones. El primer anunció se realizó el verano de 2014, cuando el escándalo de Gowex desató el pánico en el MAB. Sin embargo, las sucesivas adquisiciones han ido posponiendo el plan inicial.

Antes de que se produzca el salto, que preparan bajo la supervisión de la Comisión Nacional del Mercado de Valores, el primer paso que tiene que dar el grupo es la presentación de los resultados de 2016, previsiblemente en marzo o abril. Será la primera vez que se den las cuentas consolidadas y auditadas de la totalidad del grupo tras sumar a Pepephone y Yoigo, según señalan fuentes de la teleco.