Carrocerías y alas de avión preparan su debut bursátil

Gestamp y Aernnova son algunas de las compañías que el mercado espera que engrosen la lista de cotizadas tras un año flojo en estrenos

El año pasado se repartieron pizzas en el Palacio de la Bolsa, literalmente. Fue el 27 de abril, durante el toque de campana de Telepizza.

Pero el entusiasmo se enfrió rápido. Las compraventas de fondos especulativos hundieron la acción casi un 20% el mismo día de su estreno, que acabó siendo el peor en 16 años. Parques Reunidos sufrió una experiencia similar, aunque la caída fue menor, del 4,83%.

El fracaso de estas dos operaciones, que los expertos atribuyen a errores en la fijación del precio de partida (demasiado alto en un momento en el que los inversores solo estaban dispuestos a comprar con descuentos agresivos) desalentó la salida de más empresas nuevas al parqué.

Desacuerdos en torno a la valoración inicial de la compañía frustraron también la salida de Telxius, filial de torres de telefonía y cables submarinos de Telefónica, que canceló la transacción a última hora.

La mejora de los beneficios favorecería que las empresas retomen sus procesos

Parte de la renuencia de los compradores a pagar precios altos se debió a la incertidumbre generada por el brexit, las elecciones en EE UU y, sobre todo, la falta de Gobierno en España, que no se resolvió hasta finales de octubre.

“Los inversores han preferido esperar los acontecimientos, en busca de contextos más estables”, afirma Elías Rodríguez-Viña, director general de Renta 4 Corporate.

En todo el año, solo cuatro compañías entraron a cotizar en el mercado principal. De las tres que lo hicieron por medio de una colocación de acciones, Dominion, la filial tecnológica de CIE Automotive, es la única que está dando ganancias a los inversores que confiaron en ella desde el principio. La cuarta, el embotellador europeo de Coca-Cola, listó sus acciones sin oferta previa (modalidad conocida como listing).

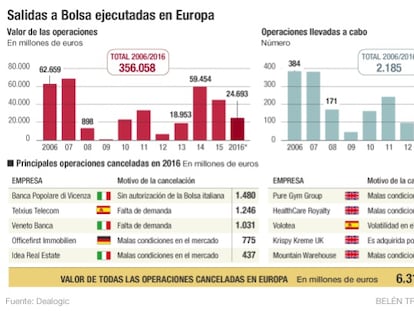

El valor de las tres colocaciones de 2016 ascendió a 1.400 millones de euros, una reducción del 84% frente a los 9.000 millones que captaron las seis de 2015, con la salvedad de que ese año tuvieron lugar dos operaciones bastante grandes, la de Aena, por 4.300 millones, y la de Cellnex, por 1.500.

“Las cifras hablan claramente de un año muy flojo”, dice Carlos López-Jall, director de finanzas corporativas de Beka Finance. “En Europa, exceptuando los mercados nórdicos, la tendencia ha sido muy similar, con muy pocas operaciones y pequeñas”, añade.

La pregunta ahora es si puede esperarse un cambio para bien este año, considerando que las nubes que ensombrecieron el horizonte en 2016 se han despejado dejando más dudas que certezas.

“A pesar de que eventos considerados como grandes riesgos se han materializado, tales como el triunfo del brexit, la victoria de Trump o el resultado negativo del referéndum en Italia, las Bolsas han acabado el año planas”, destaca Rodríguez-Viña. “Este soporte ante acontecimientos adversos, junto con el previsible aumento de los beneficios empresariales, debería favorecer que las compañías retomen sus procesos de salida a Bolsa”, explica.

En España hay empresas que llevan dos años postergando la decisión a la espera de mejores condiciones. Es el caso de Unicaja, que necesita capital para devolver a Bruselas las ayudas públicas que recibió su filial Ceiss (resultado de la fusión entre Caja España y Duero). El banco se ha comprometido a cotizar antes del 28 de marzo, proyecto que concretaría a través de un listing.

Otras operaciones anunciadas para este año son las de Gestamp, Aernnova y Prosegur Cash. Gestamp, fabricante de carrocerías y chasis, trabaja para sacar a Bolsa entre el 25% y 37% de su capital, de manera que la familia propietaria mantenga el control de la empresa. La compañía, en la que también participa el grupo japonés Mitsui, está valorada en 3.300 millones de euros.

Aernnova, proveedor vasco de alas y estabilizadores de avión de Airbus y Boeing, planea debutar entre abril y mayo, tras la publicación de las cuentas de 2016. La compañía espera que estos resultados le ayuden a obtener una valoración de alrededor de 1.000 millones.

Prosegur contempla listar su división de transporte de valores y gestión de efectivo Cash “posiblemente durante el primer semestre, dependiendo de las condiciones del mercado y manteniendo una participación mayoritaria”. Con ese fin, el porcentaje oscilará entre el 25% y 49%. La compañía prevé alcanzar una valoración de entre 3.000 y 4.000 millones.

"Somos optimistas", afirma Julio Lujambio, socio de derecho corporativo del bufete Pérez-Llorca. "Creemos que 2017 será un buen año para las salidas a Bolsa y que superaremos las cuatro del año pasado, mientras que el MAB seguirá consolidándose como un mercado verdaderamente alternativo", precisa.

Lujambio advierte que volveremos a tener fechas marcadas en el calendario electoral: elecciones en Alemania (en febrero), en Holanda (en marzo), en Francia (en junio) y posiblemente el inicio del brexit. "Estos serán los condicionantes del año, descontando que la evolución de la economía será la que se espera: un crecimiento estable y continuista, sin sobresaltos", añade.

No obstante, coincide en que los mercados conviven cada vez mejor con la coyuntura política y el año pasado se ha demostrado que "el buen momento que vive la economía" es más importante para los inversores que la incertidumbre del calendario electoral.

El MAB: más incorporaciones, menos volumen

El Mercado Alternativo Bursátil (MAB) incorporó el año pasado 23 nuevas compañías, que captaron 10 millones de euros, aunque la gran mayoría de ellas (17) fueron socimis y apenas 6 fueron pymes. Si bien en 2015 se listaron menos firmas (17, de las que 9 fueron pymes y 8, socimis), el volumen fue muy superior: 32 millones.

Estas cifras contrastan con las de mercados similares como el AIM de Londres, al que el año pasado se incorporaron 44 pymes, que levantaron un total de 820 millones de euros. “Es un mercado mucho más maduro que el MAB, en el que ya cotizan 1.000 empresas con una capitalización media de 90 millones”, sostiene Elías Rodríguez-Viña, de Renta 4 Corporate. “En el MAB, excluyendo a las socimis, solo hay 39 empresas con una capitalización media de 40 millones”, precisa.

Carlos López-Jall, de Beka Finance, coincide en que el MAB es un mercado joven (se creó en 2006, mientras que el AIM empezó en 1995). Para animar la salida de más pymes a Bolsa, propone incentivos fiscales a la inversión en este mercado.

Julio Lujambio, del bufete Pérez-Llorca, descarta que la diferencia entre el mercado londinense y madrileño se deba a las facilidades administrativas de los organismos reguladores, ya que la CNMV ha demostrado ser un organismo "serio y sumamente profesional que no ha entorpecido o desalentado jamás la salida a Bolsa de una compañía, sino todo lo contrario".

"Además, los trámites, contenido y requisitos del folleto y del proceso poco dependen de los supervisores nacionales. La regulación del folleto es prácticamente comunitaria y los requisitos adicionales los dicta el mercado, de forma muy homogénea en todos los países", argumenta.

Sin embargo, Alejandro Jos, director de desarrollo corporativo de Clever Global, una de las últimas empresas en incorporarse a este mercado, señala que la normativa del MAB se ha endurecido en los últimos años como consecuencia de los escándalos en que se han visto envueltas otras compañías. El caso más sonado fue el de Gowex, en julio de 2014. "El protocolo es bastante riguroso. En nuestro caso, por ejemplo, hemos tenido que auditar y consolidar los balances de nuestras 11 filiales como si fuéramos una empresa del mercado continuo", explica Jos.

No obstante, si bien preferiría que ciertos trámites fueran más flexibles, Jos reconoce que más vale tener controles férreos que eviten sorpresas antes que regulaciones más lapsas que puedan dar cabida a fraudes. Después de todo, de lo que se trata, mantiene, es de darle "credibilidad al MAB" y que las empresas que coticen en él sean cada vez "más maduras y solventes", de manera que "atraigan inversores", los que a su vez "darán liquidez, transparencia y difusión al mercado".

Clever Global, empresa sevillana que presta servicios de control de riesgos asociados a la subcontratación de personal, celebró su toque de campana el 22 de diciembre pasado.