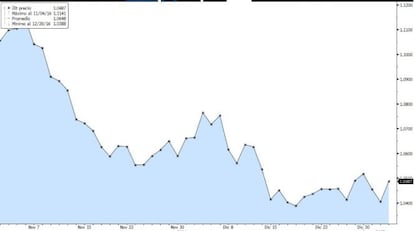

Trump impulsa el dólar para adelantar el euro: ¿Para cuándo la igualdad?

Desde noviembre el divisa europea cae un 6% respecto al billete verde

La victoria de Donald Trump en las elecciones de EEUU el pasado mes de noviembre y la divergencia de políticas monetarias entre la Reserva Federal y el BCE se están dejando sentir sobre el euro. Desde comienzos de noviembre, la depreciación de la divisa europea alcanza el 6% y a día de hoy se cambia a 1,047 billetes verdes.

En estos niveles son muchos los que empiezan a especular con la posibilidad de una igualdad entre el euro y dólar, algo que se alcanzó a finales de 2002. La duda está en cuándo: algunos fijan como fecha el primer trimestre del año y otros, la recta final del ejercicio. Es decir, los expertos no terminan de ponerse de acuerdo, aunque sí coinciden en señalar las causas que deberían darse para que se alcance ese escenario.

“A las cotizaciones actuales, para lograr la igualdad, el dólar debería apreciarse un 4%, algo que no parece difícil que suceda si se tiene en cuenta la divergencia de crecimientos entre ambas regiones y las expectativas de subida de tipos en EE UU”, apunta Natalia Aguirre, directora de análisis de Renta 4. Pero esto no es suficiente por sí solo. Como impulso adicional para la revalorización del dólar estaría el potencial estímulo fiscal, una de las promesas estrella de la campaña presidencial de Trump, que ha servido de catalizador para los mercados.

“Estamos muy cerca de la paridad euro-dólar, pero esto dependerá de si realmente el presidente electo de EEUU mantiene la puesta en marcha de su plan económico”, señala José Cabral, director general de Ria Money Transfer Europa. “Si al final anuncia algo distinto a lo conocido hasta el momento” el dólar podría poner freno a su escalada, alejándose con ello la posibilidad de la igualdad.

Sin embargo, no todos se muestran tan confiados con esta hipótesis. Felipe López, de Self Bank, duda de que la devaluación del euro tenga continuidad ahora que la inflación empieza a mostrar síntomas de recuperación. “Cuando el BCE vea que el IPC se aproxima al objetivo del 2% comenzará a retirar los estímulos y el euro empezará a subir de nuevo”, afirma. Opinión que contrasta con la mantenida por Natalia Aguirre, que considera que pese a las recientes quejas del Busdesbank –el martes volvió a instar a Mario Draghi a concluir el programa de compra en marzo después de conocerse que la inflación cerró diciembre en 1,7%–, el BCE continuará con sus medidas durante 2017, tal y como señaló en la pasada reunión.

La razón, según la experta, es que los ascensos de la inflación que se están registrando, y que marcarán el primer trimestre en la eurozona, son coyunturales y no estructurales como en EE UU. “Los incrementos no obedecen a un repunte de la demanda, sino al efecto base del crudo que en enero de 2016 se situó en los 30 dólares”, subraya. Una vez superado este primer asalto del ejercicio, es de esperar que la inflación se modere. Según las predicciones del BCE, el IPC cerrará 2017 en el 1,3% para situarse en el 1,5% en 2018 y en el 1,7% en 2019.

Andrés Rervert, analista de XTB, cree que el factor determinante para alcanzar la igualdad son las subidas tipos en EE UU.El mercado baraja entre dos o tres alzas, pero Janet Yellen ya dejó claro en diciembre que todo dependerá de la política fiscal que se implante así como de la revalorización del dólar. Ayer al cierre de los mercados las actas de la Fed señalaron la posibilidad de un acelerón en el proceso de normalización monetaria. “La subida de tipos en EEUU está provocando que se eleve la rentabilidad de los bonos americanos, lo que lleva a los inversores internacionales a cambiar divisas por dólares para incluirlos en sus carteras”, apunta López. También jugará un papel determinante los riesgos políticos en la eurozona –elecciones en Francia, Alemania y Holanda donde cobran protagonismo las formaciones contrarias al euro–, idea en la coinciden López y Aguirre que no descartan devaluaciones adicionales en la divisa comunitaria ante el auge del euroescepticismo.

Desde Renta 4 defienden que una vez alcanzada la igualdad, el moneda única tocará suelo. “Será un movimiento de ida y vuelta”, sostiene Natalia Aguirre. Según la analista, la fortaleza del dólar puede provocar un deterioro en las cuentas públicas de EE UU, algo que no consentiría la Fed cuyo objetivo, además de la estabilidad de los precios, es la estabilidad financiera. A esto habría que sumarle el hecho de que a lo largo del año en el mercado empezará a ganar fuerza las voces que apunten a un tapering.

"La paridad sería una gran noticia para compañías españolas con presencia en EE UU o para empresas enfocadas al turismo norteamericano, pero no tanto para los ciudadanos, que verían cómo se encarecen gastos tan cotidianos como llenar el depósito o comprar un producto de Apple", indica López.

El peso mexicano, en mínimos históricos

Pero el triunfo de Donald Trump no solo se ha dejado sentir sobre el euro.Su principal víctima es el peso mexicano.Después de caer un 11,6% desde la celebración de las elecciones, ahora revalida sus mínimos históricos. La causa de los últimos descensos es la cancelación por parte de Ford de una inversión de 1.600 millones en la fábrica del país latinoamericano y la imposición de aranceles a General Motors por producir fuera de EEUU, todo ello medidas de índole proteccionista.Al cierre de esta edición el dólar se cambiaba a 21,37 pesos.

Newsletters

Sobre la firma