Los 10 valores con potencial a precio (casi) de regalo

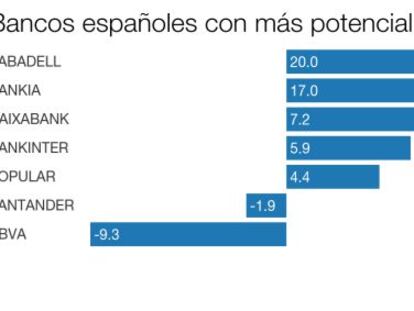

Bankia, Santander, BBVA y Sabadell tienen un ratio PER inferior a la media de su sector en Europa Entre las constructoras, la compañía que cotiza más barato en términos de precio beneficio es ACS

Los mercados siguen sumidos en una intensa volatilidad. Desde que el pasado verano comenzara el debacle procedente de China, las Bolsas no han podido volver a alzar el vuelo y consolidar niveles plenamente. La caída en el precio del petróleo, la incertidumbre sobre la evolución de la economía estadounidense o los miedos a los problemas de los bancos europeos no han hecho más que lastrar el comportamiento de los principales parqués en todo el mundo, desgastando el precio de las acciones de sus valores. Sin embargo, donde unos ven en una mala racha una ocasión para despojarse de los títulos de las compañías, otros ven una ambiciosa oportunidad de compra con la que aprovechar las “gangas” que ofrece el mercado. Para estos inversores, distintas compañías del Ibex ofrecen precios atractivos combinados con potenciales alcistas de hasta el 45,6%.

- 1. IAG

El grupo de aerolíneas IAG es una de las empresas que cuenta con mejores recomendaciones en el mercado. Un 86,7% del consenso de analistas recomienda comprar sus acciones, pues estiman que a 12 meses los títulos de la compañía podrían subir un 45,6%. Actualmente, y pese al buen comportamiento del holding en los últimos meses, IAG cotiza con descuento frente a sus competidoras, con un PER (relación precio/beneficio por acción)de 6,61 veces frente a las 16,32 veces del sector en Europa. “IAGse ha beneficiado en 2015 de la innegable mejora del consumo y de la caída del precio del crudo, que supone una importante partida dentro de sus costes”, apunta Victoria Torre, jefa de producto y análisis de Self Bank. Estos factores han hecho que durante el año pasado, el holding registrara un beneficio de 1.493 millones de euros, un 51,8% más respecto a 2014.

- 2. Bankia

Dentro del sector bancario, Bankia es la firma que se encuentra más barata en el Ibex. La entidad presidida por José Ignacio Goirigolzarri cotiza a un PER de 10,32 veces, frente al 18,17 al que lo hace su sector en Europa. “El sector bancario se está viendo afectado por el entorno de bajos tipos de interés actual y los inversores siguen con muchas dudas sobre la capacidad de crecimiento”, señala Carlos Fernández, analista de XTB. No obstante, pese a que el precio de los títulos de la firma se sitúa en los 0,92 euros, el consenso de analistas le otorga un potencial de revalorización del 20,4%. En 2015, Bankia registró un beneficio de 1.040 millones de euros, casi un 40% más respecto al ejercicio previo. Antes de julio, la entidad pagará un dividendo de 0,0262 euros por acción con cargo a estos resultados, lo que supondrá un total de 302 millones de euros.

- 3. Santander

Santander, uno de los pesos más pesados en el Ibex 35, también cotiza con un gran descuento. En concreto, la firma presidida por Ana Botín tiene un PER estimado de 10,10 veces, muy por debajo de la media del sector en el Viejo Continente (18,17 veces). “El año pasado nos encontrábamos con que muchas compañías cotizaban algo caras, pero tras las caídas de los mercados muchos valores han quedado atractivos por valoración”, explica Victoria Torre, de Self Bank, quien también señala que, a pesar de ello, su opinión sigue siendo la misma que antes de este pequeño rally. “Es importante entrar de forma seleccionada y no mirar aisladamente algunos datos, aunque en caso de decantarnos por alguna entidad del sector bancario, esta sería Santander”, asegura. Actualmente, el consenso de analistas fija un precio objetivo de 4,89 euros por acción para la entidad, por encima de los 4,45 euros a los que cerró este viernes. No obstante, Santander todavía tiene recorrido, según los expertos, pues le otorgan un potencial alcista del 9,9%.

- 4. ACS

Entre las constructoras del Ibex, la compañía más barata, en términos de PER, es ACS. La empresa presidida por Florentino Pérez tiene un PER estimado de 10,92 veces frente a las 19,69 veces de su sector en Europa. Actualmente, los títulos de ACS cotizan en torno a los 25 euros, después de haber presentado un beneficio de 725 millones de euros durante el pasado ejercicio. La constructora, que ha sido capaz de reducir su deuda casi un 30% a lo largo de 2015, “tiene un PER bajo, pero no preocupante”. Así lo asegura Carlos Fernández, analista de XTB, quien señala que la empresa “se encuentra en niveles adecuados” de valoración. “Se ha visto bastante afectada en los últimos meses, pero consideramos que por encima de los 26 euros podría darnos un buen nivel de entrada”, apunta el experto. La constructora posee actualmente un potencial de revalorización en Bolsa del 26,2%. Entre el consenso de analistas, la compañía también goza de una buena valoración. Tanto es así que un 81,8% de los expertos recomienda comprar y un 18,2% aconseja mantener.

- 5. BBVA

BBVAes otro de los valores del Ibex que cotiza más barato en términos de PER. La entidad presidida por Francisco González tiene un PER de 10,26 veces, por debajo de la media de su sector en Europa (18,17 veces). “El sector financiero en general se enfrenta a un entorno complejo para obtener rentabilidad en un contexto de bajos tipos de interés, lo que ha afectado en gran medida a todas las cotizaciones de los bancos en España y justifica parte del mal comportamiento que acumulan en el año”, afirma Nuria Álvarez, analista de Renta 4. Desde el pasado año, la entidad lleva implantando un nuevo plan centrado en la digitalización, lo que le ha supuesto tener que asumir gastos importantes en 2015. De hecho, BBVA solo pudo aumentar su beneficio un 0,9% durante su último ejercicio. “La estrategia consideramos que no es mala pero el riesgo que vemos es la posibilidad de que se pierda el foco en la banca tradicional, además de su exposición a Turquía y a Venezuela”, apunta la experta. No obstante, la entidad todavía posee un potencial alcista del 10,9%. Además, más de la mitad del consenso de analistas (53,7%) recomienda comprar acciones del banco.

- 6. Mapfre

La evolución de su negocio de vida ha impactado negativamente en las cuentas de Mapfre en el ejercicio 2015. La aseguradora, que sufrió una caída del 16% en su beneficio, cotiza a un PERde 8,63 veces, siendo uno de los valores más baratos en el Ibex 35. No obstante, respecto a la media del sector en el Viejo Continente, la diferencia es más estrecha, pues las aseguradoras europeas cuentan con un PERde 11,54 veces. “El escenario de bajos tipos supone un reto importante a la gestión del negocio asegurador”, explica Nuria Álvarez, analista de Renta 4. No obstante, el consenso de analistas le otorga a Mapfre un potencial de revalorización del 14,5%, aunque las opiniones en la recomendación son más dispares. Un 37,5% de los analistas aconseja comprar y un 18,8% mantener, mientras que el 43,8% restante se decanta por vender. Aun con todo, desde Self Bank, aseguran que la aseguradora podría ser una buena apuesta para entrar. “Lo óptimo sería combinar, buscar compañías con buenos fundamentales, con potencial alcista, PERatractivo y que pueda capear con solvencia el panorama actual, como Mapfre”, explican desde la firma de análisis.

- 7. Dia

Las compras de las tiendas Eroski y las nuevas aperturas en países emergentes han lastrado las cuentas de Dia durante el ejercicio 2015. La entidad, que redujo un 9,1% su beneficio, se ha visto golpeada en los mercados hasta cotizar con un PER estimado de 11 veces, menos de la mitad a lo que lo hace su sector en Europa (25,86 veces). Pese a ello, la compañía sigue mostrando unos resultados sólidos, según los expertos. “Las ventas brutas bajo enseña crecen un 14% en moneda local, gracias a la integración de las últimas adquisiciones así como a la fuerte posición de la compañía en los diversos mercados en los que opera”, aseguran desde Self Bank, por lo que consideran que Dia podría ser una buena apuesta en el medio plazo. Actualmente, la compañía cotiza en los 4,68 euros, aunque el consenso de analistas le otorga un potencial del 31,1%. Además, casi un 70% de los expertos del consenso recomienda comprar.

- 8. Gas Natural

En el sector de las utilities, Gas Natural destaca dentro del Ibex como una de las compañías más baratas en términos de PER. La empresa cuenta con una relación precio/beneficio de 11,79 veces. “Las bajadas recientes del valor han venido por el deterioro de las divisas de los países de Latinoamérica donde está presente, por una fuerte presión en los márgenes del negocio liberalizado de gas natural y, principalmente, por el riesgo de salida de Repsol”, explica Ángel Pérez, analista de Renta 4, quien señala que la compañía se encuentra “en unos niveles atractivos para tomar posiciones”, aunque mantienen una “visión cauta” sobre la misma. Actualmente, Gas Natural cotiza en el entorno de los 17,20 euros, aunque cuenta con un potencial en Bolsa del 15,1%. “Después de que se hayan disipado las dudas sobre la posible salida de Repsol y que se esté viendo cierta recuperación en los márgenes debería reflejarse en la cotización en el medio plazo”, afirma el experto. Entre los analistas del consenso, un 45,5% recomienda comprar títulos de la empresa, un 45,5% aconseja mantener y un 9,1% se decanta por la venta.

- 9. Sabadell

El entorno de bajos tipos de interés en Europa ha convertido a Banco Sabadell en otra de las entidades más baratas dentro del selectivo español. La firma presidida por Josep Oliu cuenta con un PER estimado de 11,22 veces, por debajo del de su sector en el Viejo Continente, que es de 18,17 veces. “A pesar de no ser un nivel especialmente bajo, pensamos que más a posibilidad de revalorización futura puede deberse a que los inversores esperan que los beneficios continúen siendo bajos en los próximos periodos”, asegura Carlos Fernández, analista de XTB. Pese a ello, Sabadell ha logrado obtener en 2015 un beneficio neto de 708 millones de euros, lo que supone un incremento del 90,3% respecto al ejercicio pasado. No obstante, estas cuentas también incluían la aportación del banco británico TSB. Aun con todo, el consenso fija un precio objetivo de 1,86 euros para la entidad, por encima de los 1,72 euros a los que cerró este viernes. Además, le otorgan un potencial de revalorización del 7,5%, aunque las recomendaciones son dispares. En concreto, un 44,8% de los analistas del consenso aconseja comprar, frente a un 31% que prefiere mantener y un 24,1% que recomienda vender.

- 10. Enagás

Enagás es otra de las compañías que cuenta con un PERbajo dentro de los 35 valores que forman el Ibex. La empresa gasista tiene una relación precio/beneficio de 14,97 veces. No obstante, aunque su PERes de los más bajos dentro del selectivo español, la compañía “se encuentra correctamente valorada”, según Carlos Fernández, analista de XTB. “Frente a las fuertes caídas que han sufrido muchos valores del Ibex en lo que va de año, ha tenido un buen comportamiento y consideramos que es una buena apuesta para lo que resta del año”, apunta el experto. La compañía, que durante el ejercicio 2015 ha visto incrementado su beneficio un 1,5%, hasta los 413 millones de euros, ha sufrido las consecuencias de la incertidumbre política en España, que ha provocado un aumento del riesgo del sector de la energía. Aun con ello, el consenso considera que la gasista todavía tiene trayectoria en Bolsa, por lo que le otorgan un 6,8% de potencial alcista. Además, más de un 87% de estos analistas recomienda comprar o mantener los títulos de la compañía.