Cuánto ahorrar para mantener el nivel de vida después de jubilarse

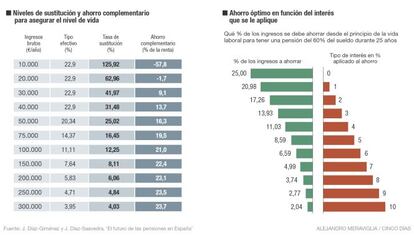

Para disponer tras la jubilación del mismo nivel de renta real que cuando se está trabajando (un 60% de los ingresos de activo, según la OCDE) hay que contabilizar tanto la pensión que recibe de la Seguridad Social como aquella que haya ahorrado de forma particular. En el caso de España, la Seguridad Social solo proporciona el nivel del 60% citado para mantener el nivel de vida a los cotizantes que en media hayan tenido rentas iguales o inferiores a los 22.000 euros. Quienes ganen por encima de esa cantidad tendrán que generar fuentes alternativas y complementarias de ingresos para utilizarlas en el retiro.

Dando por hecho que cada cotizante lo es durante 45 años y que puede estar jubilado durante 25 años, el sistema público de pensiones proporciona unas tasas de sustitución (retorno vía pensión pública sobre el último sueldo) superiores al 100% (125,9%) para quienes ganan unos 10.000 euros, y de hasta un 63% para quienes ganan unos 20.000 euros anuales. Pero una vez sobrepasados los citados 22.000 euros al año de remuneración, las tasas de sustitución no llegan a los niveles óptimos marcados por la OCDE para los países occidentales y se hacen decrecientes a medida que crece la renta de los cotizantes.

Con 40.000 euros de salario solo se puede satisfacer un 31,4% de renta de sustitución tras jubilarse; un 25%, con sueldos de 50.000 euros, o un 12,2% para rentas anuales de 100.000 euros. Es decir, todos los colectivos de cotizantes con estos sueldos tienen que buscar fórmulas de ahorro adicional con retornos también crecientes si quieren mantener su nivel de vida. Un informe elaborado por los profesores Javier Díaz-Giménez (IESE) y Julián Díaz-Saavedra (Universidad de Granada) ha determinado cuál es el nivel de ahorro para cada colectivo, y revela que quienes ganan 30.000 euros anuales deben ahorrar además un 9,1% de su renta cada año, un ahorro creciente a medida que se eleva el nivel de remuneración. Quienes ganan 50.000 euros deben aportar a mecanismos complementarios un 16,3% de su renta cada ejercicio, y hasta un 21% si el cotizante es de los que tiene la suerte de percibir unos 100.000 euros anuales.

El sistema de Seguridad Social de reparto español, como la mayoría de los modelos europeos, tiene límites a la aportación y límites a la prestación, y es por ello que la inmensa mayoría de los niveles de renta, aunque cuantitativamente sean menos numerosos, no ven cubiertas las expectativas de renta en el retiro y tienen necesidad de complementarla. Y tienen necesidad de hacerlo porque el ahorro que generan cotizando al sistema público es decreciente e inversamente proporcional al nivel de la renta de los cotizantes. Si la base máxima de cotización (43.272 euros en 2015) a un tipo universal del 28,3% (el resto de aportaciones son para contingencias especiales, no para la pensión) genera una aportación de 12.246 euros (entre la cotización empresarial y la cotización laboral), los ahorros efectivos de cada nivel de renta son muy diferentes, y oscilan entre el 22,9% para quienes ganan hasta 40.000 euros anuales, hasta el 11,1% para quienes están en la barrera de los 100.000 euros al año.

El informe de los dos profesores citados concluye que el ahorro proporcionado por el sistema español es muy bajo, sobre todo para quienes tienen niveles de renta que superan la base máxima de cotización, que se ha elevado en los últimos años muy por encima de la inflación. Llegan al detalle de asegurar que la rentabilidad no compensa para rentas de más de 24.000 euros, mientras que tiene unos niveles aceptables para quien gana menos de esa cantidad.

Concluyen igualmente que una combinación de los tipos efectivos de cotización y de ahorro efectivo que se logra con ellos para cada tramo de renta para ejercer la solidaridad dentro del sistema público evidencia que el modelo es especialmente gravoso para quienes ganan más de los citados 24.000 euros y hasta quienes tienen rentas de 50.000 euros anuales, y que se alivian a partir de ese nivel.

Pagar el mínimo legal para tener la pensión más rentable

La rentabilidad del ahorro que proporciona la cotización al sistema público, si no hay cambios legales, es de un 1,44% para quien aporte durante 45 años la cotización máxima (1.020 euros al mes) y percibiese la prestación durante 25 años. Si el periodo de aportaciones se hubiere reducido a 40 años, la rentabilidad sería de un 2,18%, y si se reduce hasta 35 años, la rentabilidad anual sería del 3,19%. Pero las rentabilidades reales de las aportaciones a la Seguridad Social se disparan si la cotización se produce por un periodo mínimo legal (15 años) y una base de cotización mínima legal. Así, quien más rentabilidad obtendría sería quien pagase en esas condiciones y percibiese durante 25 años la pensión mínima (634 euros), y llegaría al 21,9%. Tal tasa es imposible de obtener para el sistema de capitalización.