Las socimis, protagonistas de los debuts este año

Barclays anticipa el acceso de nuevos emisores al mercado de capitales.

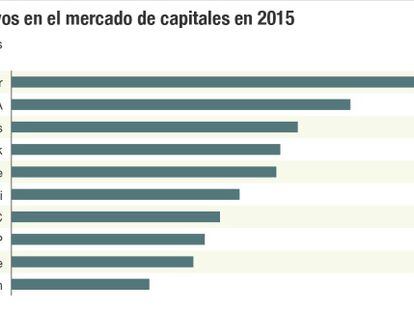

De la quinta posición en 2014, Barclays ha escalado hasta el segundo puesto entre los primeros emisores de bonos en 2015. Según la entidad, el pasado año hubo un incremento significativo del número de emisores corporativos españoles que salieron al mercado de bonos con transacciones públicas (Barclays lideró los debuts de Cellnex y Viesgo), incentivados en gran medida por la posibilidad de obtener financiación a largo plazo a diferenciales atractivos, y por la diversificación y ampliación de la base inversora ofrecida por el mercado de bonos.

“Para 2016 esperamos una continuación de esta tendencia, con las Socimis como protagonistas de estos debuts”. Los responsables de bonos de la entidad apuntan que en 2015 la tendencia de nuevos emisores que accedieron al mercado de capitales en financieros se pudo observar, por ejemplo, en Ibercaja con su emisión de Tier 2 10NC5, en la que Barclays participó como entidad estructuradora y colocadora, permitiéndole cumplir con su requerimiento de capital regulatorio de Tier 2. “Anticipamos el acceso de nuevos emisores al mercado de capitales para diversificar su base inversora y beneficiarse de los diferenciales”.