¿Cómo tributo por el cobro de un seguro?

Los seguros de ahorro son una fórmula con la que ahorrar para la jubilación o con la que, simplemente, invertir el dinero con un horizonte que como mínimo va a rondar los cinco años de plazo. La ganancia generada cuando su titular los cobra tributa como rendimiento del capital mobiliario, al igual que sucede con los depósitos. Así, como suelen ser ganancias cosechadas durante más de un año, tributan al 21% para los primeros 6.000 euros ganados; al 25% para la ganancia que exceda esa cifra y al 27% para lo que exceda de los 24.000 euros. Además, como también sucede en los depósitos, a los seguros de ahorro se les aplica una retención del 21% que luego se tiene en cuenta a la hora de ajustar cuentas con Hacienda.

Esta es la referencia fiscal básica para los seguros, que luego tienen numerosas particularidades propias solo de este producto y que varían en función del momento en que fue contratado, de la edad del titular en el momento de su rescate y de si recupera el dinero en forma de capital o de renta.

Coeficientes reductores para los seguros más antiguos

Los seguros contratados con anterioridad al 31 de diciembre de 1994 son sin duda los que disfrutan de un mejor tratamiento fiscal, ya que a la ganancia acumulada entre la fecha de contratación y el 20 de enero de 2006 se le pueden aplicar los denominados coeficientes de abatimiento, que permiten rebajar la cuantía sujeta a gravamen a medida que se retrocede en el tiempo. Eso sí, siempre que el producto se rescate en forma de capital, no de renta. Estos coeficientes ya se aplicarán de una manera mucho menos beneficiosa en la renta de 2015, pero en la correspondiente a 2014 siguen vigentes. Así, quienes contrataran su seguro por ejemplo en 1994, tributa solo por el 85,72% de la ganancia acumulada hasta el 19 de enero de 2006. Y por el 71,44% si lo contrató en 1993. A medida que se retrocede en el tiempo, es menor la cuantía que está sujeta al pago de impuestos, hasta el punto de que la ganancia queda exenta para los seguros contratados en 1988 y con anterioridad a ese año.

El cálculo de qué tributación se aplica a cada parte de la ganancia, la cosechada hasta 2006 y la posterior, es complejo y el titular debe saber que la aseguradora está obligada a informarle de los datos, desglosando las dos partes.

Reducción para contratos anteriores a enero de 2006

Aun así, no hace falta remontarse al siglo pasado para tener una tributación más favorable al rescatar un seguro de ahorro. Si el producto se contrató antes del 20 de enero de 2006, el titular también puede disfrutar de una fiscalidad más beneficiosa. De nuevo solo en el caso de que el cobro se realice en forma de capital, no como renta. Se podrá aplicar las reducciones que estaban vigentes hasta entonces para los rendimientos del capital mobiliario generados en un plazo superior a los dos años. Es decir, una reducción del 40%. Pero si el seguro se recupera en forma de capital y han transcurrido más de cinco años desde el pago de la prima –algo obvio si se rescata en 2014 y se contrató antes de enero de 2006-, la reducción es del 75%.

Fiscalidad distinta para los cobros en forma de renta

Otro beneficio fiscal de los seguros de ahorro tiene que ver con la edad de quien los cobra y se activa en los rescates en forma de renta, no como capital, que ya disfrutan de las reducciones antes citadas.

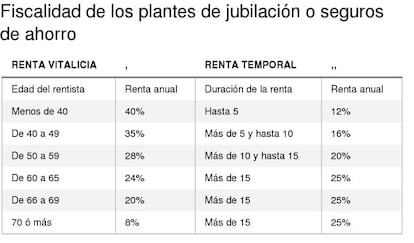

Si se trata de una renta vitalicia, el asegurado que tenga 70 años o más solo declarará por el 7% de la renta cobrada cada año. Si tiene de 66 a 69 años, por el 20%; si su edad oscila de los 60 a los 65 años, pagará impuestos por el 24% de la renta percibida. El porcentaje de renta sujeta a tributación es mayor cuanto más joven sea el cliente, en un sistema con el que se pretende centrar el pago de impuestos no tanto sobre el capital acumulado sino sobre la ganancia obtenida. Así, un asegurado de menos de 40 años deberá pagar impuestos sobre el 40% de la renta que se declara cada año. Y ese ingreso tributará a los tipos de gravamen propios de los rendimientos del capital mobiliario, del 21% para los primeros 6.000 euros.

Otra modalidad del cobro de un seguro en forma de renta es que, en lugar de vitalicia, sea temporal. Es decir, con una duración determinada. Si se va a percibir durante más de 15 años, se deberá tributar por el 25% de la renta recibida cada año. Por el contrario, si la renta va a cobrarse en un plazo de cinco años, se declara cada año el 12%.

Sobre la firma