Cómo declarar la venta de una casa en la declaración del IRPF

Con carácter general, el beneficio por la venta de una vivienda tributa en la tarifa del ahorro Las operaciones cerradas en 2014 tienen derecho a aplicar coeficientes correctores La venta de la vivienda habitual no tributa si el beneficio se reinvierte en otro inmueble

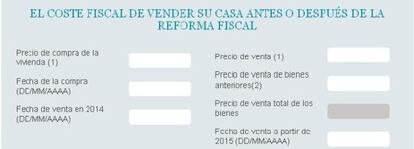

La venta de una vivienda en 2014 debe incluirse en la declaración de la renta de este ejercicio que se presentará en los próximos meses. CincoDías elaboró un simulador que permite ver cuánto se pagará por IRPF al vender una vivienda en 2014. También refleja el coste fiscal si la enajenación se produjera en 2015. Estas son las claves para saber cuánto se pagará a Hacienda por la venta de un inmueble.

Ganancias o pérdida patrimonial

La primera cuestión es si se han logrado plusvalías. Así, si el precio de compra supera el de venta, existirá una ganancia patrimonial que tributa en el IRPF. Hay que tener en cuenta que, en el precio de adquisición se incluyen los impuestos abonados en la compra y las mejoras realizadas en el inmueble. En el de venta también computan los tributos derivados de la enajenación. Obviamente, si el precio de venta es inferior al de adquisición se considera que ha existido una pérdida patrimonial y, por lo tanto, no se debe tributar. De hecho, la minusvalía puede compensarse con ganancias obtenidas durante los siguientes cuatro ejercicios.

¿Cómo se calcula la plusvalía?

Paso 1. Plusvalía bruta: El primer paso para calcular la plusvalía bruta consiste en restar el precio de adquisición y el de compra, teniendo en cuenta como se ha indicado anteriormente que se contabilizan las mejoras realizadas en el inmueble y los tributos asociados al traspaso como el impuesto sobre transmisiones patrimoniales o el IVA.

Por ejemplo, si el precio de adquisición de un inmueble fueron 150.000 euros y ahora se vende por 200.000 euros, la plusvalía bruta serán 50.000 euros. Sin embargo, ese no es el importe que tributa en el IRPF y eso es así porque la legislación vigente tiene en cuenta que un euro hoy no vale lo mismo que diez años atrás.

Paso 2. Plusvalía corregida por la inflación: En el ejercicio 2014 todavía estaban vigentes los coeficientes correctores, eliminados parcialmente con la reforma fiscal que ha entrado en vigor en 2015. Para saber cuánto se pagará por IRPF por la venta de una vivienda en 2014 deben contemplarse los coeficientes de actualización que se publican en los Presupuestos Generales del Estado y que se muestran en el cuadro adjunto. Siguiendo con el ejemplo anterior, una casa comprada en 2002 por 150.000 euros y que ahora se vende por 200.000 euros genera una plusvalía bruta de 50.000 euros. Sin embargo, el precio de compra debe ser corregido por el coeficiente de actualización que, para 2002, asciende a 1,2072. Es decir, 150.000 euros multiplicados por 1,2072 dan como resultado 181.080 euros. Ese es el precio de adquisición a efectos fiscales y, por lo tanto, la plusvalía corregida se reduce sensiblemente y queda en 18.920 euros, que es el resultado de restar el precio de compra (181.080 euros) y el de venta (200.000 euros).

En este caso, el cálculo para determinar la ganancia patrimonial que tributará en el IRPF acabaría aquí. Sin embargo, si la compra de la vivienda se hubiera realizado antes del 31 de diciembre de 1994, todavía quedaría un paso más porque entrarían en juego los llamados coeficientes de abatimiento.

Paso 3. Coeficientes de abatimiento: Los coeficientes de abatimiento se introdujeron en 1992 y se eliminaron parcialmente en 2006. En el ejercicio 2014 se mantenían vigentes y permiten reducir la plusvalía generada por la ventas de viviendas que se hubieran adquirido antes de 1994. La operación es relativamente compleja. El coeficiente reductor se aplica sobre la plusvalía generada entre la fecha de compra de la vivienda y el 19 de enero de 2006. El porcentaje de reducción es del 11,12% para activos comprados entre 1993 y 19994 y aumenta progresivamente hasta el 100% para bienes adquiridos antes del 1 de diciembre de 1986 (ver cuadro adjunto). Es decir, cuanto más antigua sea la vivienda, mayor peso tendrán los coeficientes reductores y menor será la ganancia patrimonial.

Un ejemplo: un contribuyente compró una vivienda en 1976 por dos millones de pesetas (12.020 euros) y la vendió el 31 de diciembre de 2014. En este caso, el coeficiente de actualización asciende a 1,3299 y, por lo tanto, el precio de adquisición a efectos fiscales es el resultado de multiplicar 12.020 euros por 1,3299. Ello da como resultado 15.984 euros. Por lo tanto, la ganancia patrimonial asciende a 184.015 euros. Como que la vivienda se compró antes de 1994 entran en acción los coeficientes de actualización.

En este caso, debe calcularse los días transcurridos entre la fecha de compra y venta. Suman 14.010 días para el ejemplo propuesto. Y entre la fecha de compra y el 19 de enero de 2016 –el período en el que se aplicarán los coeficientes de abatimiento- transcurren 10.742 días. Con ambas cifras se calcula la parte de la plusvalía que tendrá derecho a reducción. Se trata de multiplicar la plusvalía (184.015 euros) por los días entre la compra y el 19 de enero de 2016 (10.742 días). El resultado se divide entre el día total de días entre la compra y la venta (14.010 días).

Esta operación da como resultado 141.091 euros. Esta es la plusvalía que se imputa entre la fecha de compra y el 19 de enero de 2016 y que aplicará el coeficiente reductor. Como la adquisición se realizó en 1976, el coeficiente reductor es del 100% (ver tabla). ¿Qué significa esto? Pues que de los 184.015 euros de ganancia patrimonial total, 141.091 euros están exentos. Por lo tanto, en este caso, a efectos fiscales, la plusvalía que tributará en esta operación ascenderá a 42.924 euros.

Los coeficientes de abatimiento se limitaron en la reforma fiscal, aunque ello no afecta al IRPF de 2014.

¿Qué tipos se aplican sobre las ganancias patrimoniales?

Con carácter general, la ganancia patrimonial generada por la venta de un inmueble tributa en el IRPF en la tarifa del ahorro, que cuenta con tipos inferiores a la tarifa general. Solo en el caso en que entre la compra y la venta transcurran menos de doce meses se aplica la tarifa general.

Así, la inmensa mayoría de ventas tributarán como ahorro en la siguiente escala que se muestra en este cuadro.

Así, los primeros 6.000 euros de plusvalía aplicarán un tipo del 21%, entre 6.000 y 24.000 euros tributarán al 25% y, por encima de ese nivel, se gravará al 27%. Por ejemplo, un contribuyente que obtuviera una ganancia patrimonial de 50.000 euros en 2014 debería pagar 12.780 euros en su declaración de la renta.

Reinversión en vivienda habitual

La legislación contempla beneficios para los contribuyentes que vendan su vivienda habitual y reinviertan la ganancia obtenida en adquirir otra residencia. La exención se aplica sobre la parte de la ganancia que se destina a comprar otra casa. La parte que no se utiliza en la adquisición sí debe tributar. El contribuyente tiene dos años desde que vende su vivienda habitual para reinvertir el dinero en otro inmueble y beneficiarse de la exención. En cualquier caso, es necesario expresar en la declaración que se tiene intención de acogerse al beneficio fiscal por reinversión.

Exención para los mayores de 65 años

Los mayores de 65 años no deben pagar impuestos por la ganancia que obtengan al vender su vivienda habitual. En este caso, la legislación no obliga a reinvertir el dinero en otra casa para acogerse a la exención.