La legislatura de Rajoy se saldará con una subida fiscal de 20.000 millones

La subida del IVA que entró en vigor en 2012 es la medida con un mayor impacto Las rentas más bajas pagarán menos por IRPF cuando finalice la legislatura que al inicio de la misma

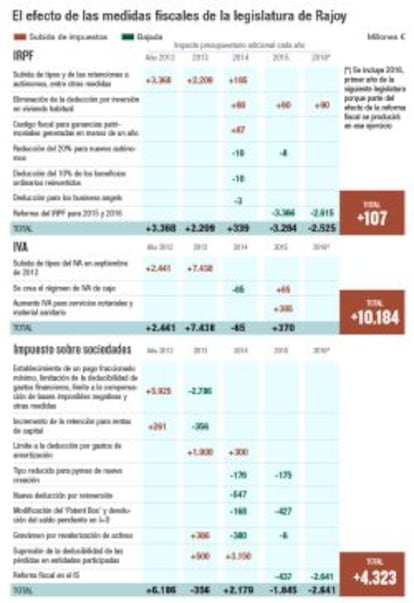

Nunca en democracia los impuestos habían subido tanto y en tan poco tiempo como durante los primeros años de esta legislatura. Las rebajas tributarias en el IRPF y Sociedades que incorpora la reforma fiscal que acaba de aprobar el Gobierno no compensan los incrementos impositivos adoptados con anterioridad. Desde 2012, primer año del actual Gobierno, hasta 2014, la factura de los contribuyentes españoles se ha incrementado en 28.301 millones por las subidas impositivas, según los planes presupuestarios remitidos por Hacienda a la Comisión Europea. Para 2015, último año de la legislatura, se prevé una rebaja fiscal de 3.869 millones por el efecto de la reforma, cuyo impacto se extiende a 2016. Incluyendo ese ejercicio, la rebaja fiscal asciende a 8.405 millones. En esta cifra se contempla el ahorro estimado de 9.000 millones de la reforma y otras medidas en sentido contrario que rebajan ligeramente el importe. Así, el conjunto de normas fiscales aprobadas por el Gobierno de Mariano Rajoy presenta como saldo un incremento impositivo neto de 19.896 millones entre 2012 y 2016. En los planes presupuestarios se calcula el efecto de las medidas según su impacto adicional cada año en las cuentas públicas. Es decir, la subida del IVA deja de contabilizarse en septiembre de 2013, cuando ya ha transcurrido un año desde su entrada en vigor.

El aumento de la presión fiscal sería todavía mayor si se incluyeran los cambios aprobados por las comunidades autónomas y los ayuntamientos. Solo los incrementos tributarios pueden explicar que los ingresos crezcan cuando el PIB cae. Y eso es precisamente lo que ha sucedido. En 2013, los recursos del conjunto de la Administración alcanzaron el 37,5% del PIB, el nivel más alto desde 2007, el año previo a la crisis. Para los próximos ejercicios, el Gobierno estima que la recaudación seguirá subiendo, aunque esta vez por la mejora del empleo, el consumo y los beneficios empresariales.

Desde el inicio de la legislatura, ha subido el IRPF, el IVA, el impuesto sobre sociedades a través de la supresión de deducciones, el IBI, el tributo sobre plusvalías municipales o los impuestos especiales, entre otros. Y parte de estas figuras fiscales ya se habían incrementado durante la etapa final de José Luis Rodríguez Zapatero. Hacienda justifica su política en la mala situación que encontró tras las elecciones generales de noviembre de 2011. Ese año, el déficit público cerró en el 8,9% del PIB, uno de los mayores desfases de la Unión Europea, que exigió medidas contundentes por el lado de los ingresos y los gastos para recortar los números rojos. El departamento de Cristóbal Montoro asegura que el esfuerzo reclamado a los contribuyentes no ha sido en balde y que la reducción del déficit público, que este año se situará en el 5,5% del PIB, ha permitido “sentar las bases del crecimiento económico”. Para el Gobierno y Europa, sanear las cuentas es una condición necesaria –aunque no suficiente– para la recuperación. Estas son las principales medidas aprobadas durante la legislatura:

IRPF

En términos agregados, la rebaja del IRPF implica fijar el tributo al mismo nivel que antes de la subida que entró en vigor en 2012

El impuesto sobre la renta de las personas físicas (IRPF) es el tributo más importante por recaudación del sistema fiscal y, principalmente, grava los salarios, las rentas de los autónomos y los rendimientos del ahorro y ganancias patrimoniales de los particulares. En el primer Consejo de Ministros que celebró el actual Gobierno en diciembre de 2011 se aprobó el mayor incremento jamás registrado del impuesto que, en principio, debía estar vigente solo dos años. El tipo mínimo del 24% subió al 24,75% y, el máximo, paso del 45% al 52%. El Gobierno cumplió su promesa electoral y recuperó la deducción por inversión en vivienda habitual que había eliminado parcialmente el Ejecutivo de Zapatero. Sin embargo, un año más tarde eliminó la desgravación definitivamente. Según los datos de Hacienda, la subida del IRPF y otras medidas generaron 3.368 millones adicionales en 2012, cuando la retención en las nóminas de los trabajadores aumentó. En 2013, año en el que se presenta la declaración del IRPF del ejercicio 2012, los ingresos adicionales sumaron 2.209 millones. Los tipos incrementados del IRPF se prorrogaron un año más, aunque ello no tiene prácticamente reflejo en los planes presupuestarios porque recogen el efecto diferencial de un ejercicio a otro.

Durante la legislatura, también se han aprobado rebajas tributarias con un efecto muy limitado. Por ejemplo, la reducción del 20% para los nuevos autónomos supondrá este año un ahorro de diez millones de euros.

El impacto previsto de la rebaja del IRPF que incorpora la reforma fiscal es muy similar al incremento aprobado en 2011. El Gobierno prevé que la reducción de tipos genere un ahorro de 3.366 millones en 2014 y 2.615 millones en 2015. Teniendo en cuenta todas las medidas adoptadas entre 2012 y 2016, el impacto neto da como resultado una subida fiscal de 107 millones en el IRPF (ver tabla). Montoro prometió que cuando acabase esta legislatura, los españoles pagarían menos impuestos que al final de la anterior, en 2011. Y ello se cumple en parte en el IRPF. En 2015, entra en vigor la primera parte de la reforma fiscal. Los tramos pasan de siete a cinco y el tipo mínimo baja del 24,75% al 20% y, el máximo, del 52% al 47%. Con la nueva estructura del impuesto, los contribuyentes que ganan más de 25.000 euros anuales pagarán en 2015 más que en 2011 por IRPF. En 2016, cuando entra en vigor la segunda fase de la reforma fiscal y el tipo mínimo se reduce nuevamente hasta el 19% y, el máximo, hasta el 45%, la mayoría de contribuyentes pagará menos por IRPF que en 2011. Ello no se cumple para las rentas que se mueven en torno o por encima de los 100.000 euros. Hay que tener en cuenta que la rebaja impositiva fija el tipo máximo en el 45%, el mismo nivel que antes del incremento del inicio de la legislatura. Sin embargo, ahora se aplicará a partir de los 60.000 euros de base imponible frente a los 175.000 euros anteriores.

El incremento del IVA en septiembre de 2012 elevó en más de 10.000 millones la factura fiscal de los consumidores

IVA

El impuesto sobre el valor añadido (IVA) representa el principal tributo indirecto, que recae sobre los consumidores finales. Hace cinco años, el tipo general de IVAse situaba en el 16%. El Gobierno de José Luis Rodríguez Zapatero lo subió al 18% en julio de 2010 y el actual Gobierno lo fijó en el 21% a partir de septiembre de 2012. En Europa, muchos países han elevado el IVA, aunque pocos han aprobado una subida tan drástica y en un espacio tan corto de tiempo como España. El tipo superreducido que se aplica a productos como el agua o los alimentos elaborados pasó en 2010 del 7% al 8% y, en 2012, al 10%. Solo se ha mantenido estable el gravamen superreducido del 4% que rige para alimentos frescos o medicamentos. Según el plan presupuestario, el incremento impositivo que aprobó el actual Gobierno en septiembre de 2012 supuso un coste para los consumidores de 2.441 millones durante ese ejercicio y de 7.693 millones el siguiente. En total, y contabilizando solo el efecto de doce meses, el impacto del incremento tributario supera los 10.000 millones.

Será en 2016 cuando las empresas registrarán el mayor ahorro por los cambios normativos en el impuesto sobre sociedades

Si el conjunto de las medidas fiscales de Mariano Rajoy da como resultado un incremento impositivo se debe al aumento del IVA. Se trata, con diferencia, de la decisión fiscal con un mayor impacto en el bolsillo de los contribuyentes. Aun así, Bruselas insiste en que España tiene margen para elevar la presión fiscal en este ámbito. Recomienda pasar al tipo general del 21% bienes y servicios que actualmente están gravados al 10% o el 4%. Hacienda entiende que aprobar una medida en este sentido pondría en riesgo la recuperación económica. Por otro lado, los productos gravados al 4% son bienes que se consideran de primera necesidad y, por lo tanto, cualquier cambio en este sentido afectaría especialmente a las rentas bajas, que destinan un mayor porcentaje de sus ingresos a consumo.

Impuesto sobre sociedades

Los beneficios empresariales tributan por el impuesto sobre sociedades, el único de los grandes impuestos que no ha registrado un incremento de los tipos impositivos durante la crisis. Sin embargo, la subida fiscal se ha producido también a través de la supresión o limitación de incentivos fiscales. El Gobierno de Rajoy aprobó ya en marzo un incremento de los pagos fraccionados, limitó la deducibilidad de los gastos financieros y del fondo de comercio, entre otras medidas. Ello generó 5.925 millones adicionales en 2012. Parte de este incremento de los recursos se convirtió en menos recaudación en 2013. Ello es así porque un aumento del pago fraccionado implica que las empresas adelanten dinero a Hacienda y reduzcan su cuota a pagar cuando presenten la declaración anual.

La reforma fiscal aprobada recientemente incorpora una rebaja del tipo nominal del 30% al 25% en dos años. Aunque también mantiene la política de limitar deducciones y, para asegurar el cumplimiento del déficit público, se prorrogan medidas temporales como los pagos fraccionados incrementados o la limitación de compensación de bases imponibles. Según los cálculos del Gobierno, los cambios en el impuesto sobre sociedades incorporados en la reforma fiscal permitirán un ahorro empresarial de 437 millones en 2015, cifra que alcanzará los 2.641 millones en 2016 cuando se presente la declaración anual del ejercicio anterior.

Impuestos especiales

Los impuestos especiales engloban los tributos sobre el tabaco, el alcohol, la cerveza o los hidrocarburos. Todos ellos han subido durante esta legislatura salvo el impuesto sobre la cerveza y el impuesto sobre el vino, que está bonificado y no se paga. El impuesto sobre el tabaco ha sufrido diversas modificaciones que, en conjunto, han incrementado en 600 millones los impuestos que pagan los fumadores. El tributo que grava los hidrocarburos también se ha encarecido, aunque el Gobierno rechazó la propuesta del comité de expertos para la reforma fiscal de igualar la fiscalidad del gasóleo y la gasolina. Por otra parte, el incremento del impuesto sobre el carbón elevó los ingresos públicos en 231 millones. En cambio, en el impuesto sobre la electricidad se han fijado exenciones parciales que generarán un ahorro para empresas intensivas en energía.

Medio ambiente

España es uno de los países que menos recauda por los llamados impuestos verdes. Siguiendo las recomendaciones de Bruselas, en diciembre de 2012 aprobó nuevas figuras tributarias como el impuesto sobre el valor de la producción de energía eléctrica o tributos sobre producción y almacenamiento de la energía nuclear. Los nuevos tributos verdes han aportado 1.570 millones en 2013 y está previsto que sumen 408 millones para este ejercicio.