La financiación neta a las actividades productivas cae el 30% en la crisis

El crédito a empresas y hogares cede el 5% en 2013 El destinado a administraciones públicas crece el 14% a las administraciones

España está desandando en los tres últimos años el vertiginoso endeudamiento del sector privado que le ha llevado a la crisis de financiación y a la recesión. Pero el desapalancamiento acelerado, más acusado entre las empresas que entre los hogares, está dañando a la actividad productiva. En concreto, desde el año 2009 en que el saldo vivo de préstamos a actividades productivas alcanzó el máximo cíclico (algo más de un billón de euros), ha descendido en un 29,15% (unos 293.715 millones de euros menos), según los datos del Banco de España.

Por contra, el crédito vivo para la adquisición de vivienda solo ha descendido en el mismo periodo un 5,57% (dada la dificultad de los hogares para acelerar el desapalancamiento), y tomando el crédito destinado a todas las actividades relacionadas con el inmobiliario (construcción, servicios inmobiliarios y compra de casas), su descenso es de un 21,8% o unos 242.400 millones, desde los 1,1 billones de 2009. De hecho, el crédito a estas tres subactividades de carácter inmobiliario sigue absorbiendo nada menos que 58,6 euros de cada cien en España, mientras que en 2009 suponía 60,3 euros de cada cien, y en 2007, cuando alcanzó el cénit, 61,38 euros de cada cien, proporciones en todos los casos desequilibradas, y solo propias de una economía volcada en la actividad inmobiliaria.

Llama la atención que la financiación a la industria descienda en más de un 25,5% desde 2009, al igual que la destinada a actividades de servicios, mientras que la dedicada a financiar proyectos en agricultura descienda en un 21%. Lógicamente, los servicios inmobiliarios puros tienen hoy un 39,9% menos de crédito que en 2009, pero la partida de adquisición de casas es muy estable (baja un 5,5%), mientras que la de rehabilitación desciende un 18,8% (ver gráficos).

El resto de actividades de servicios, aquellas no inmobiliarias, reciben un impacto más moderado del ajuste de la financiación, aunque todas tienen bastante menos crédito que hace cuatro años.

El crédito de la banca residente

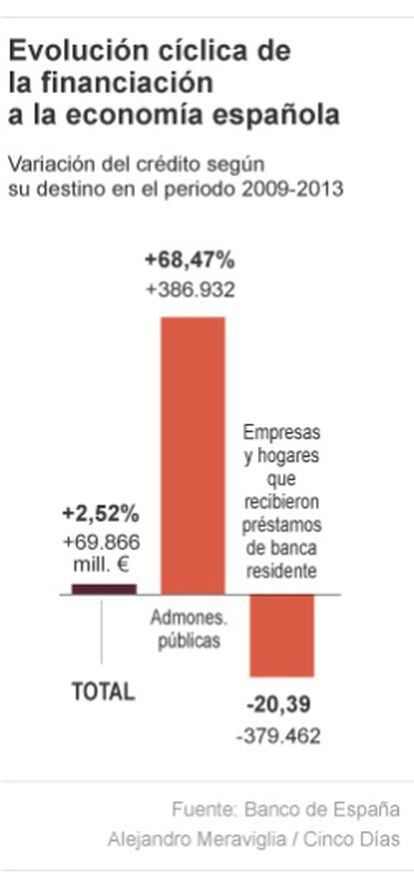

Hay que advertir que contabilizando todos los tomadores de crédito, así como todos los acreedores, la financiación recibida por la economía española ha aumentado un 2,5% desde 2009, con 2,83 billones en noviembre pasado y 2,76 billones en lo más alto del ciclo. Lógicamente en esta cantidad está incluida la administración pública, cuyo crédito tomado (bancario y venta de deuda) llega a los 952.000 millones de euros, y supone un 68,47% más que en 2009, nada menos que unos 386.932 millones de euros de incremento absoluto.

El desapalancamiento privado, contabilizando únicamente el crédito concedido por entidades residentes a sectores también residentes, ha sido hasta ahora de un 20% respecto al volumen de crédito vivo de 2009: de 1,86 billones de euros a 1,48 billones. Y ha tenido un comportamiento bien diferente entre empresas y familias, con más resistencia al ajuste en los hogares.

La deuda de las sociedades no financieras (empresas) era al cierre de 2013 de 1,072 billones de euros, con un descenso del 17,39% respecto a los 1,298 billones de 2009, lo que supone un desapalancamiento de unos 225.900 millones de euros. Todo el ajuste se ha concentrado en los préstamos concedidos por la banca residente, con un descenso de 266.450 millones de euros, un 29,12% del volumen contratado con tales prestamistas en 2009, que llegaba a 914.900 millones de euros.

Las empresas no han desapalancado su posición, por contra, en la financiación del exterior, ni en otros instrumentos utilizados para sustituir a la bancaria residente. La financiación procedente del exterior ha experimentado un crecimiento de 13.040 millones desde los 329.086 de 2009 y los 342.126 con que cerró 2013, con un avance relativo del 3,96%. Además, ha suplido la falta de financiación residente también con el recurso a las emisiones de bonos, que supone ahora 82.288 millones, un 50,2% más que en 2009 (54.780 millones).

Persiste el ajuste en 2013

En el último año el crédito vivo a empresas desciende un 4,8% (un 4,9% a las familias); pero lo hace en una cuantía muy superior (9,2%) si se toma únicamente el dispensado por entidades residentes, una cuantía superior a la registrada en 2012 (7,8% menos) o en 2011 (4,2% menos). Las otras dos grandes fuentes de financiación avanzan en el año 2013, con un 6% en las emisiones propias, frente a más de un 14% de avance en el año 2012 o 10% en 2011, y un 2,6% en los préstamos procedentes del exterior. En el año 2012 habían descendido (5,2%) como consecuencia de los temores de los mercados financieros a las posibilidades de repago de España, y con el país, de sus empresas industriales.

Por lo que se refiere a los hogares, su desendeudamiento desde 2009 ha sido menor, de solo un 12,8%. Partían con deuda por valor de 903.300 millones de euros en 2009 y mantienen ahora un saldo negativo de 787.393 millones.

La partida más voluminosa es lógicamente la destinada a financiar la adquisición de vivienda, y tiene mayoritariamente garantía hipotecaria para la banca. En total llega a los 611.000 millones, contabilizando los préstamos dedicados también a la rehabilitación. Esta partida destinada a la vivienda es la que menos se ajusta desde el inicio de la crisis, pues solo ha descendido en un 5,57% desde 2009.

El comportamiento en 2013 ha sido muy similar al de las empresas, con descenso del 4,9% en términos generales, y del 4,5% en el destinado a la adquisición de vivienda y su rehabilitación.

Efecto expulsión de las administraciones

La administración pública fue el único agente que registró un fuerte crecimiento del crédito en 2013, con un avance del 14,4%, como consecuencia de las necesidades de financiación generadas por el déficit y la crisis bancaria. El gasto de los estabilizadores automáticos de renta (desempleo) y los intereses han empujado al alza la demanda de recursos por parte de las administraciones, que absorben en parte la incapacidad de pago del sector privado. De esta forma, el sector público ejerce un primer efecto expulsión sobre el crédito al sector privado, que tendrá segunda ronda por la presión de sus altos tipos de interés.

Los servicios, menos castigados

Las actividades de servicios no inmobiliarios han tenido más atención de la financiación que el resto de los sectores, aunque su participación en el total del saldo de crédito es más modesta. Si los préstamos para financiar proyectos de actividades de servicios han descendido un 25,55% (suponen en todo caso algo más de 513.000 millones de euros), los recursos destinados a comercio solo caen un 11,8%; los destinados a hostelería, un 8,3%; los que financiación proyectos de transporte, almacenamiento y comunicaciones, bajan un 3%; y los de intermediación financiera, (salvo banca), un 14,9%.

Préstamos al consumo, la mitad

El volumen del crédito concedido para la adquisición de bienes de uso duradero en el tercer trimestre de 2013 llegaba a los 28.439 millones de euros, con un descenso del 42,6% (unos 21.144 millones) desde 2009. El máximo de este componente del crédito a los hogares se alcanzó en 2007, con 56.576 millones, según los datos proporcionados por el Banco de España. Una partida, sin embargo, creciente en los últimos años es el volumen de los empréstitos con garantía hipotecaria, pero no destinados a la adquisición de vivienda: 46.724 millones, por 25.834 en 2005.