La gran banca afronta un déficit de capital de al menos 4.000 millones en los futuros test de estrés

Los futuros test de estrés revelarían unas necesidades de hasta 9.000 millones Banco Popular tendría que reforzar su solvencia aunque el Gobierno tome medidas

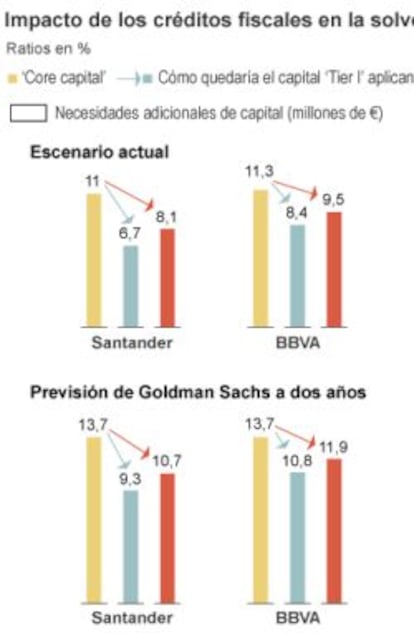

La banca europea se aboca a un doble doble test de estrés en 2014, uno del Banco Central Europeo y otro de la Autoridad Bancaria Europea, que pondrá de nuevo la lupa sobre la banca española. Los analistas de Goldman Sachs han distribuido esta semana una estimación de los resultados que obtendrían Santander, BBVA, CaixaBank, Popular, Sabadell y Bankinter teniendo en cuenta la depreciación de las carteras inmobiliarias, las perspectivas de negocio a dos años y el impacto de la nueva penalización que introduce Basilea III sobre los créditos fiscales. El informe arroja unas necesidades de capital adicionales de 9.000 millones para la gran banca. Cifra que prevén se mitigue a 4.000 millones tras la reforma que ultima el Gobierno sobre créditos fiscales.

“El rango de capitalización de los bancos españoles está en línea con el de sus colegas europeos cuando se aplican las definiciones de capital EBA (Autoridad Bancaria Europea)”, asumen los analistas de Goldman para advertir que la entrada en vigor de Basilea III, a partir de enero, que obliga descontar progresivamente del capital los 50.000 millones que el sector acumula en activos fiscales diferidos (DTA_por sus siglas en inglés), tendrá un “impacto significativo” en su solvencia.

“En nuestra opinión, existe una alta probabilidad, de que España siga el precedente italiano y cambie el tratamiento de los DTA”, asumen. La reforma no afectaría a todos los activos en bloque. Parece descartado que los 20.000 millones de activos fiscales sobre beneficios futuros vayan a poder computar en capital, pero el Gobierno trabaja para salvar al menos una parte de los otros 30.000 millones de “diferencias temporales” sobre compras y provisiones.

Tomando un escenario intermedio de estrés a dos años, Goldman estima que si el Gobierno no aprobara esta reforma tres de las grandes entidades del país sufrirían necesidades adicionales de capital: Popular requeriría 5.300 millones, CaixaBank 1.900 millones y Sabadell 1.800 millones. La firma estadounidense da por sentado, sin embargo, que el cambio normativo llegará “antes de final de año” y que “Sabadell será el claro beneficiario”.

Argumentan que una reforma que suavice el tratamiento solo arrojaría déficit de capital para Popular y que si 1.900 millones sería una cifra “manejable en el contexto de ingresos” de CaixaBank, la carga podría resultar excesiva para Sabadell, que ya ha iniciado una ampliación de capital, en parte para afrontar el impacto de los créditos fiscales.

Aun con la reforma, los analistas de Goldman consideran que las cifras de Popular arrojan una necesidades de 4.100 millones para alcanzar un ratio mínimo del 8% de capital Tier 1. Una previsión, basada principalmente en una fortísima depreciación de los activos inmobiliarios, que lleva a los analistas a cambiar su recomendación sobre el banco desde “neutral” a “vender”, aunque paradójicamente elevan su precio objetivo de 3,00 a 4,10 euros.

El sector, en todo caso, viene presionando para clarificar cómo se contabilizarán los créditos fiscales, factor clave a la hora de lanzarse a pujar por Novagalicia, que cuenta con 4.500 millones en créditos fiscales de los que solo tiene activados 2.100 millones, o para acudir a la futura subasta de Catalunya Banc, con 5.500 millones en créditos fiscales de los que tiene activados 1.174 millones.